央行5000亿元“互换便利”来了:业内静待配套细则,中债信用增进公司走向台前

图片来源于网络,如有侵权,请联系删除

官宣两周之后,央行正式推出证券、基金、保险公司互换便利。

10月10日,央行发布公开市场业务公告,决定创设“证券、基金、保险公司互换便利(Securities,Funds and Insurance companies Swap Facility,简称SFISF)”,支持符合条件的证券、基金、保险公司以债券、股票ETF、沪深300成分股等资产为抵押,从央行换入国债、央行票据等高等级流动性资产。首期操作规模5000亿元,视情可进一步扩大操作规模。即日起,接受符合条件的证券、基金、保险公司申报。

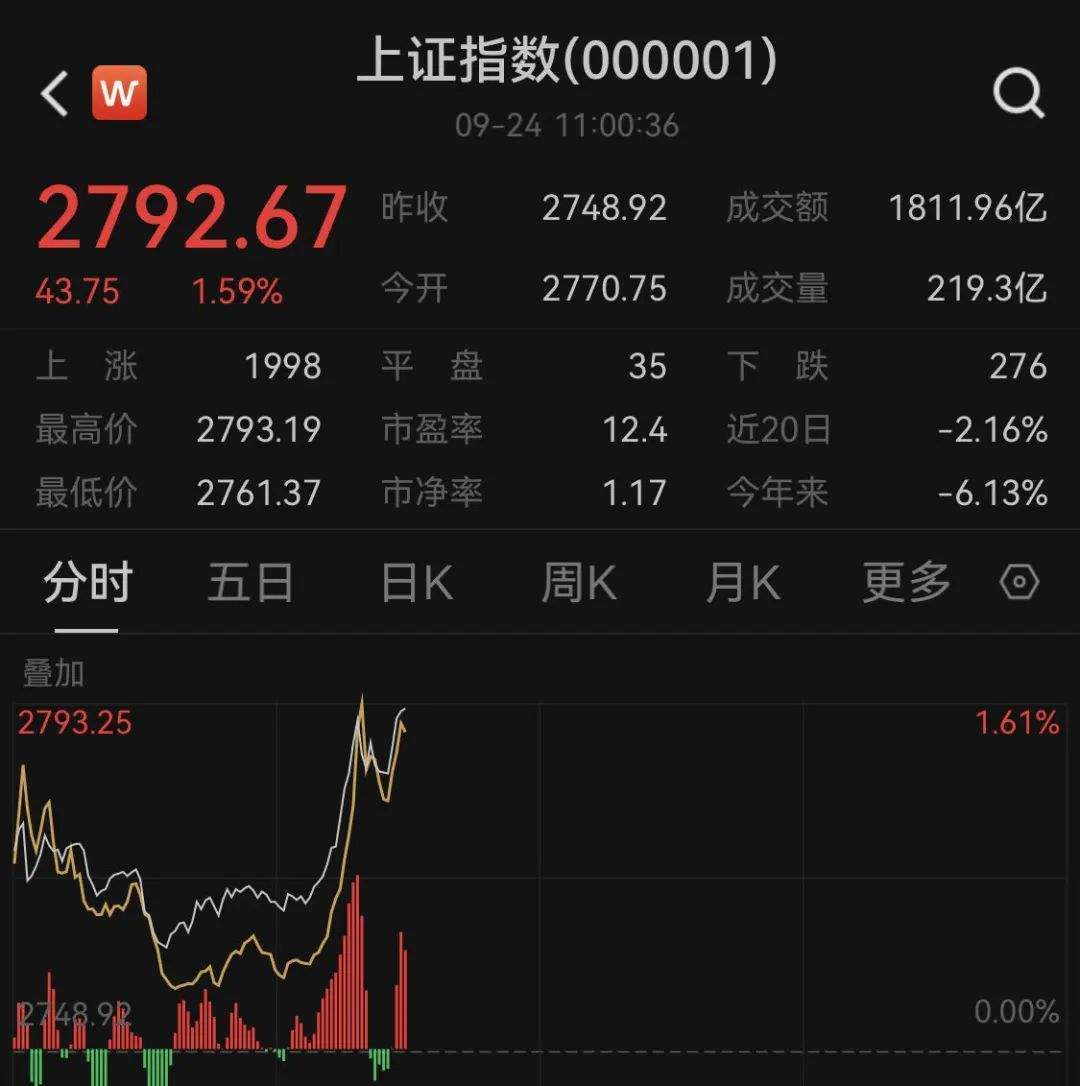

这标志着我国首个支持资本市场的货币政策工具落地。9月24日,中国人民银行行长潘功胜在国新办新闻发布会上官宣创设证券、基金、保险公司互换便利(下称“互换便利”),支持符合条件的证券、基金、保险公司通过资产质押,从中央银行获取流动性,这项政策将大幅提升机构的资金获取能力和股票增持能力。潘功胜强调,通过这项工具所获取的资金只能用于投资股票市场。

需要明确的是,互换便利不是直接给钱,不会扩大基础货币规模。现行中国人民银行法规定,央行不得直接向非银金融机构提供贷款,互换便利采用的是“以券换券”的方式,旨在提高非银机构的融资能力,不是直接给非银机构提供资金,不会投放基础货币。

华泰证券张继强团队在《央行互换便利的模式与影响》一文中表示,央行此次创设的互换便利工具采取“以券换券”模式,具体可以分为两个环节,第一个环节是符合条件的非银机构可以将股票ETF等资产抵押给央行,换入流动性更好的资产,例如把股换成债;第二个环节是非银机构通过将换入的资产卖出或抵押等方式在二级市场进行融资,获取的资金只能投入股票市场。

事实上,互换便利工具的具体操作流程仍有待金融管理部门进一步明确。潘功胜在上述新闻发布会上表示,这项工作支持的是符合条件的证券、基金、保险公司,这些机构会由证监会、金融监管总局按照一定的规则来确定。

中国人民大学中国资本市场研究院联席院长赵锡军告诉记者,目前互换便利工具的配套细则还没有出炉,除了相关机构的资质、条件,还有四大重点值得关注,一是进入互换便利工具抵押篮子的资产范围,二是不同类型机构的互换规则和抵押率,三是互换操作的期限和费率成本,四是何种情况下可以使用互换便利工具。前海开源基金首席经济学家、基金经理杨德龙也表示,后续的配套细则对机构的使用积极性非常关键。

通过特定一级交易商开展操作

交易商协会副秘书长徐忠近日撰文表示,此次“互换便利”在实施过程中,没有基础货币投放,不存在“扩表”,并不是所谓的“央行下场入市”。从操作原理上来看,与美联储的TSLF类似,是通过“以券换券”的形式增强相关机构融资和投资能力,实现了流动性支持。金融管理部门会对相关机构的资质、条件作严格要求,并设置科学的抵押率。

还有接近央行人士告诉记者,互换便利期限不超过1年,到期后可申请展期;抵押品范围未来可能会视情况扩大。这些操作上的灵活性均表明,工具未来将有很大的发挥空间。此外,央行将通过特定的一级交易商开展操作,通过观察一级交易商名单,可能是中债信用增进公司。

根据央行发布的2024年度公开市场业务一级交易商名单,一级交易商共有51家,包括全部6家国有大行和全部12家全国股份制商业银行、2家政策性银行和1家开发性金融机构,部分城商行、农商行和外资行,中信证券和中金公司2家券商以及中债信用增进公司。

中债信用增进公司出现在公众视野的频率并不高。官网信息显示,公司的全称是中债信用增进投资股份有限公司,是我国首家专业债券信用增进机构。

中证鹏元近日发布的《中债信用增进投资股份有限公司2024年主体信用评级报告》显示,中债信用增进公司主要从事信用增进业务,同时还利用自有资金开展投资业务。公司营业收入主要由信用增进业务收入、投资收益和利息收入构成,2023年公司营业收入为14.52亿元,较2022年增长5.64%;其中信用增进业务净收入为8.84亿元,较2022年增长7.72%;在公司营业收入中的占比为60.84%,近年占比相对稳定。

可以看出,信用增进业务收入为公司的第一大收入来源。联合资信还在信用评级报告中指出,中债信用增进公司的信用增进业务以基础类信用增进业务为主,同时不断创新新型增信业务模式。其中基础类信用增进业务涵盖了短期融资券、中期票据、企业债、定向融资工具及非标准化债权资产等,创新型增信业务主要通过各类信用风险缓释工具的创设及交易进行展业。

中信建投证券周君芝团队曾撰文指出,互换便利工具的一大特点就是,将偏低信用(流动性偏低)资产与央行所有的高信用等级(流动性较高)资产互换,为低信用资产增信,提高抵质押品流动性。从这个角度来讲,央行通过中债信用增进公司开展互换便利操作确有契合之处。

有利于提高资本市场稳定性

创设互换便利是贯彻党的二十届三中全会“建立增强资本市场内在稳定性长效机制”的重要举措。今年以来受多种因素影响,国内A股市场表现不佳,部分投资者心态不稳、信心受损。互换便利作为一种长期制度性安排,有利于增强资本市场韧性,抑制羊群效应等顺周期行为,维护市场稳定;也有利于调动非银机构的参与度,提升货币政策在资本市场的传导效率,平衡好债券、股票等市场的发展。

业内专家表示,通过互换便利操作,非银机构可以将手里流动性较差的资产替换为国债、央票,便于在市场上回购或卖出融资;但由于是采用“以券换券”的形式,不是央行直接给钱,所以不会增加基础货币投放,也不是搞量化宽松。虽然不投放基础货币,但从国际经验看,美联储次贷危机期间推出类似的TSLF(定期证券借贷便利),对金融市场迅速企稳发挥重要作用。

据了解,美联储创设的TSLF也采取“以券换券”模式,即美联储支持金融机构提供流动性相对较差的证券或商品作为抵押,用于交换高流动性的国债,其后金融机构可卖出高流动性的国债、或作为抵押品向其他市场机构换取资金,起到了流动性纾困的作用。2008年金融危机之后,TSLF阶段性用量较高,初期规模就扩容到1000亿美元,峰值达到2000亿美元。

上述专家指出,互换便利首期5000亿元,将为资本市场提供数千亿级的增量资金。根据央行公告,互换便利首期操作规模5000亿元,运用工具获取的资金只能用于投资股票市场,且操作规模可视情况进一步扩大。

东方金诚研发部副总监于丽峰也告诉记者,互换便利的推出有利于提高资本市场稳定性。非银机构在市场低迷、流动性较差的情况下获取资金的能力将得到提高,可以对低估的股票进行增持,进而稳定市场情绪,提高市场流动性,提振市场信心。9月24日央行宣布推出包括互换便利在内的一系列政策工具后,A股市场明显企稳回升。类似的货币政策工具在国际上也有先例,例如次贷危机期间美联储曾设立定期证券借贷便利,允许一级交易商用流动性较差的证券作为抵押,向美联储借入流动性较高的国债,便于在市场融资,为缓解流动性危机发挥了积极作用。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。