险企今年发债创历史新高!

图片来源于网络,如有侵权,请联系删除

保险公司发债创历史新高。

图片来源于网络,如有侵权,请联系删除

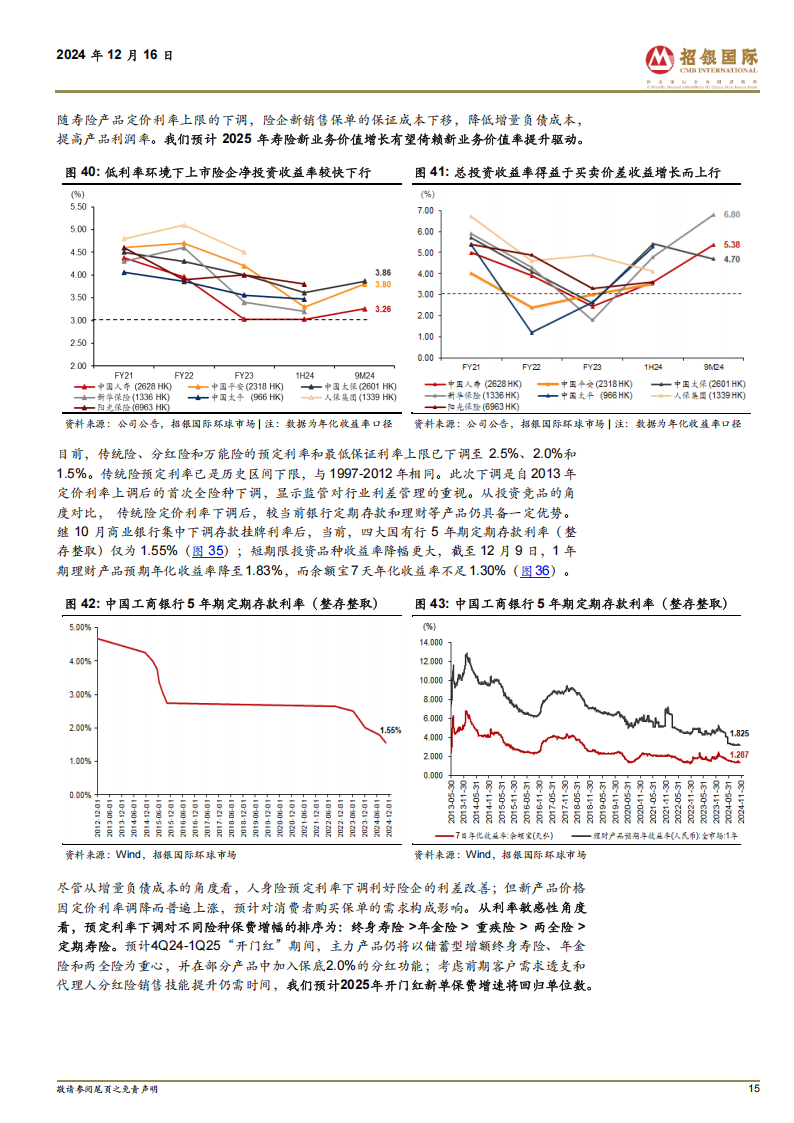

2024年以来,截至12月20日,我国保险公司新发债券规模达到1175亿元,已创下保险业自2005年开始发债以来的年度内最高水平。这背后是保险公司存在资本补充需求,利率处于低位、置换旧债等。

图片来源于网络,如有侵权,请联系删除

近日,中邮保险在银行间债券市场发行9亿元永续债,票面利率2.20%,这是该公司首次发行永续债。今年5月,中邮保险获得人民银行批复年内新增不超50亿元资本补充债券,11月获得金融监管总局批复永续债额度50亿元。

这是险企密集发债的延续。12月初,平安人寿发行150亿元永续债,中华财险发行60亿元资本补充债。

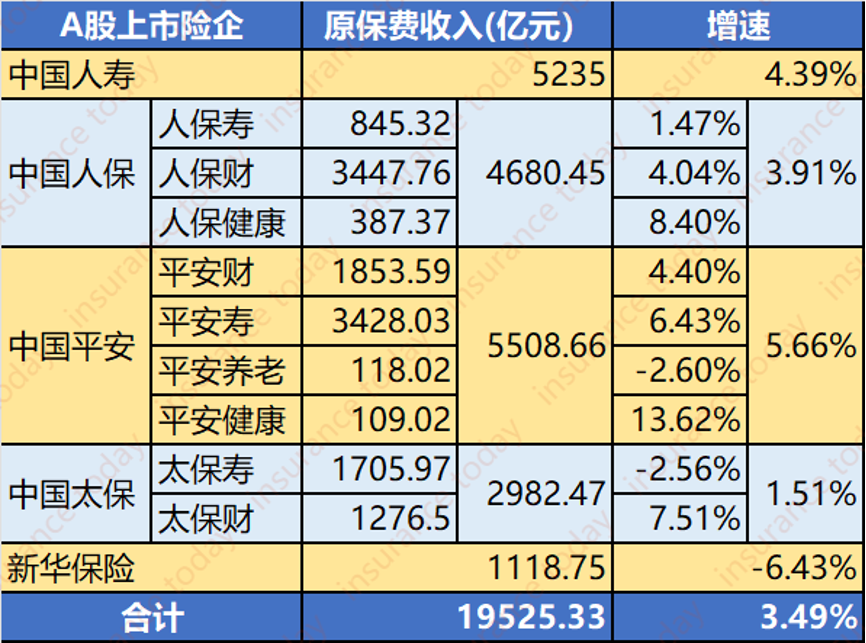

随之,今年以来,我国保险公司发债规模刷新历史新高。券商中国记者根据Wind数据统计显示,2024年以来,共有14家保险公司发债,规模合计1175亿元。其中,财险公司4家,寿险公司10家。

这是继2023年首次突破千亿后,继续保持在千亿以上,也形成自2005年我国保险公司开始发债融资以来的第四个高峰。

此前,保险公司发债在2011—2012年迎来第一轮高峰,2011年、2012年发债融资额分别为602.2亿元、732.8亿元;2015年为第二轮发债高峰,当年发债600多亿元。2020年为第三轮发债高峰,发债780亿元。

在2020年发债达到小高峰之后,保险公司在2021年和2022年发债金额较低,两年分别发债融资539亿元、224.5亿元。而自2023年以来,保险公司再度形成发债高峰,当年发债金额1121.7亿元,2024年发债继续在千亿以上。

对于保险业历次的发债高峰,研究机构曾剖析过原因。

联合资信报告此前分析,最初的两个发债高峰与监管变化导致的偿付能力补足需求紧密相关。自2015年保险公司开始发行资本补充债券以来,从发债情况看,由于保险公司对债务融资上限的严格要求,加之2017年利率上行,保险公司发行资本补充债券经历了2017年大幅收缩后2018年以后逐步回升。

其认为,2020年保险公司债券发行规模及发行家数较之前年度明显增长,一方面是受新冠疫情影响,宏观经济增速有所放缓,上半年利率有所下行,融资环境有所放宽;另一方面,近年来保险行业改革转型初见成效,业务的发展累计资本补充压力,同时保险业务的发展对资本消耗需求加大。

而2023年以来的又一次发债高峰,有共性也有特殊性。共性的背景都是偿付能力充足率紧张、资本补充需求较强。

从公开信息看,2024年保险公司债券发行规模处于高位,有大型险企的集中发力。部分险企赎回旧债、新发债券,同时今年债市利率大幅下行,使得这些险企新发债券成本进一步降低。整体上,资质较好的险企发行债券面临有利的市场环境。

大型险企今年不少都发债募资在百亿级别。例如,中国人寿发债350亿元,人保财险发债120亿元,平安产险和新华保险分别发债100亿元,平安人寿发行永续债150亿元,泰康人寿发行永续债90亿元,太保寿险发行永续债80亿元。中小险企中发债较多的包括,中华财险发债60亿元,太平财险、中英人寿、利安人寿分别发债30亿元。

从数据上看,这些险企的偿付能力尚充足,为何还“热衷”发债?如多家大型险企所称,发行债券进一步夯实资本实力,强化公司风险抵御能力,为各项业务的稳健发展奠定坚实基础。

业界还提示了另一个角度。有保险公司高管向券商中国记者表示,发债融资较股东注资更为高效,但这一方式有门槛,对险企资质有一定要求,需要经过金融监管总局和央行的双批复。众多亟待补充资本但经营情况较差的中小险企,发债渠道并不算畅通。

根据央行和原保监会2015年联合发布的公告,保险公司申请公开发行资本补充债券,需要具有的条件包括:良好的公司治理,上年末经审计和最近季度财报净资产不低于10亿元,偿付能力充足率不低于100%,近三年没有重大违法违规行为等。

责编:杨喻程

校对:刘星莹

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。