十年期国债收益率跌破2%与人民币汇率走势

图片来源于网络,如有侵权,请联系删除

12月3日早盘,离岸人民币兑美元汇率失守7.31关口,盘中最高报7.3148 ,较日内最低点跌超300个基点;当日在岸人民币兑美元汇率同样走低,盘中逼近7.30关口,日内下跌超200个基点,最高报7.2970。当日人民币兑美元汇率中间价报7.1996,较前一交易日调贬131个基点。

而事实上最近两日人民币贬值幅度加大,但是美元指数上涨的幅度并不大。美元在11月22日突破108.1104之后,总体处于下行走势。

图片来源于网络,如有侵权,请联系删除

笔者认为,人民币近期的下滑有各种复杂的客观因素,比如特朗普的贸易保护主义,对中国加征关税,可能进一步冲击进口;国内经济的复苏弱于预期等等,更为直接的因素可能是临近年底市场收益率持续下行。

12月1日,间债券市场的做多情绪持续高涨,长短各期限债券收益率普遍下行。

30年期国债活跃券收益率下行3.75个基点,报2.1650%;10年期国债活跃券收益率下行4.4个基点,报1.9810%。12月2日长债利率下行并跌破2%关口,10年期国债活跃券“240011”收益率下行5基点,报1.98%,盘中最低报1.9775%,对比同期限中债到期收益率,创历史新低。此外,30年期国债活跃券“230023”收益率下行4基点报2.18%。这可能与近期市场对降准预期持续发酵、短期市场流动性偏宽松有关。

流动性宽松的原因是央行在市场上的操作。11月29日傍晚,央行公告称,2024年11月人民银行以固定数量、利率招标、多重价位中标方式开展了8000亿元买断式逆回购操作,期限为3个月(91天)。这是央行第二个月开展买断式逆回购操作。与此前相比,操作量也有所提升。

央行创设买断式逆回购操作工具,期限在1年以内,加上国债买卖工具,使得央行对流动性管理更加精细化。买断式逆回购操作实现了债券押品的过户,有助于提升银行间市场的流动性和安全性。

11月29日,全国市场利率定价自律机制发布《关于优化非银同业存款利率自律管理的倡议》,该倡议要求将非银同业存款利率纳入自律管理,并于2024年12月1日起生效。

该倡议提出,金融基础设施机构的同业活期存款主要体现支付结算属性,应参考超额存款准备金利率合理确定利率水平;除金融基础设施机构外的其他非银同业活期存款应参考公开市场7天期逆回购操作利率合理确定利率水平,充分体现政策利率传导。这项新政策把之前非银行机构的较高的存款利率向新的政策利率看齐,大大降低了存款利率,有利于缓解银行息差收窄压力,有助于消除“利率高地”,压缩套利空间,提高交易结算效率。从而形成广谱利率随政策利率调整的格局,以疏通货币政策的传导。

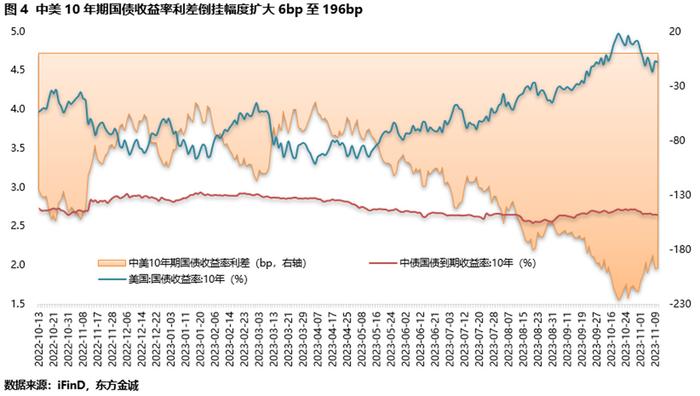

央行在第三季度货币政策执行报告中指出:“进一步降息面临着净息差和汇率内外部双重约束。”其实,不仅仅是对货币政策,汇率是对国内宽松政策最重要的障碍,与此轮一揽子政策的顺利实施密切相关。

但是人民币汇率的好消息是,经济出现底部复苏的明显迹象:2024年10月,国内实现社零总额4.54万亿元,同比增长4.8%,增速环比提升1.6个百分点;11月份,中国制造业PMI为50.3%,较上月上升0.2个百分点,制造业扩张步伐小幅加快,制造业PMI在景气区间上行,供需两端均有回升,说明一揽子政策发力已经初见成效。11月出口新订单指数环比上行0.8个百分点至48.1%,与出口关联度更高的小企业PMI环比上行1.6个百分点至49.1%,表现出比前期出口增速更强的超季节性。

此外,房地产市场也出现回暖迹象,10月份,70个大中城市中,新建商品住宅销售价格环比价格上涨的城市比上月增加4个,二手住宅环比上涨的城市比上月增加8个。

由此看,人民币汇率承压一方面源于特朗普贸易保护主义导致美元上涨,另一方面则主要是宽松政策导致利率下行预期,而与我国经济基本面关系并不大。

在11月22日国务院政策例行吹风会上,中国人民银行国际司负责人刘晔表示,人民银行的主要工作是继续坚持市场在汇率形成中的决定性作用,保持汇率弹性,同时强化预期引导,防止外汇市场形成单边一致性预期并自我实现,坚决防范汇率超调风险,保持人民币汇率在合理均衡水平上的基本稳定。

由此看,短期人民币汇率的走势,一方面取决于美国通胀预期是否还将上行,另一方面则取决于一揽子政策实施后,经济复苏趋稳能否继续。

(文章来源:华夏时报)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。