信用债小幅回升,短期赎回负反馈仍需警惕

图片来源于网络,如有侵权,请联系删除

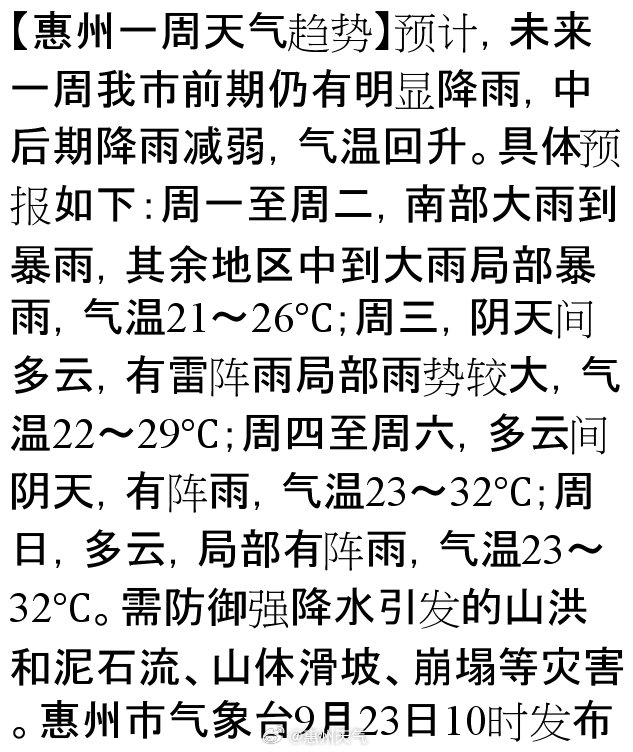

近期,信用债市场深度调整。截至10月9日收盘,各期限信用债收益率大幅上行,低评级信用债抛售加剧,1年期AA级中短期票据上行超14个基点。受到信用债调整影响,固收类理财(债券型公募基金、理财)遭遇净值波动。

经历前期深度调整行情后,10月10日,信用债市场出现修复迹象。各评级信用债收益率快速下行,银行二永债下行幅度更大,截至当日收盘,“24二级资本债01A”下行22BP,“20二级”下行14BP。

图片来源于网络,如有侵权,请联系删除

信用债市场迎来小“喘息”,是否意味着行情已企稳?理财赎回负反馈到哪一步了?业内人士认为,此轮理财赎回负反馈影响可控,当前信用债的信用利差仍处于长周期低位,中长期来看具备配置性价比,但短期来看调整或暂未结束。

图片来源于网络,如有侵权,请联系删除

赎回负反馈正上演

近期,股票市场走出大涨行情,八个交易日取得六日上涨,沪指一度攀上3674点高点。然而,不少偏好稳健型理财的投资者发现手头的固收产品出现净值下跌。“一天跌掉一个月的利息”“跌幅还在进一步扩大”……多位投资者在社交平台发帖“吐槽”手头低波理财产品的收益率表现。

记者注意到,上述理财产品底层资产多以投向债券为主,尤其是信用债。在9月底至今的本轮调整行情中,信用债跌幅大于利率债,且二级资本债的跌幅明显高于普通公募信用债。据统计,信用债3年期品种中,二级资本债净价跌幅最大,在1.05%~1.3%的区间,普通公募信用债次之,净价跌幅在0.7%~0.95%,国债净价跌幅0.38%。

国庆假期前后,信用债市场表现惨烈,截至10月9日收盘,利率债市场出现小幅下行,大部分信用债品种却出现上行,幅度在15BP以上。据华创统计,今年9月下旬非金信用、债二永债已调整20~30BP,节后第一天继续大幅上行5~15BP,后续或仍有调整空间。

业内人士对记者表示,实际上信用债的调整从8月份就开始了,直到9月底10月份股市大涨引发理财赎回,导致信用债市场负反馈发酵。

Wind数据统计,当前信用债主要的卖盘来自公募基金。前述人士指出,股市大涨吸引资金入市,大部分公募基金为开放式基金,投资者赎回理财的同时,理财第一时间会赎回公募基金。此外,公募基金产品的净值表现较为明显,投资者每天都能观察到产品净值的变化,并没有信托通道等“安全垫”加以缓冲。

首席经济学家明明指出,今年前9个月信用债市场表现顺风顺水,利差下行趋势稳固。在跨季前超预期稳增长政策落地的背景下,股债跷跷板效应凸显,信用市场再次来到分水岭,信用利差由低点调整。往后看,一方面,机构投资者止盈情绪有所升温,另一方面,在资产重配压力下潜在的赎回行为或引发信用利差的进一步上行,短期而言防守更宜注重资产流动性。

短期内调整仍未结束

赎回压力剧增引起市场担忧,当下赎回到哪一步了?信用债这轮调整的压力有多大?从过往经验来看,过去的赎回踩踏通常是债券市场调整,从而引发银行理财净值下跌,再导致赎回。

“与以往有所不同,本轮赎回具有鲜明的资产配置转移特征,并非理财净值下跌导致赎回。”理财公司人士对记者表示,当下主要是资金配置从固收理财挪至股票市场,考虑到本轮股市回调已经发生,这种股市引发的赎回资金规模较为可控。

10月9日,A股市场迎来回调,终结此前连续七日上涨,理财产品赎回压力出现缓解。10日债券市场上涨,信用债利率出现下行,部分银行二永债收益率日内走低。某固收交易人士对记者表示,市场对周六即将召开的财政部发布会预期较为一般,债市出现企稳迹象。

不过,仍有业内观点认为,短期内需警惕赎回对于信用市场的冲击。市场人士分析,自8月开始,本轮信用市场的调整行情来势汹汹,8~9月信用利差共计调整幅度达到15BP以上,调整幅度与速度均为2022年11月调整行情后的最大值,市场开始担忧信用市场是否会再现如2022年11月的负反馈冲击。

“当前信用债的信用利差仍处于长周期低位,调整或暂未结束。”浙商证券固定收益分析师杜渐认为,虽然当前各品种信用利差已回调至今年最高位,已具备较高的配置价值;但是从2019年以内的长历史周期来看,分位数仍处于偏低水平,尤其是长久期、低评级信用债,历史分位数多在20%以下。

但中长期来看,无需过度担忧。明明指出,一方面,随着信用债的快速调整,城投、银行二永债等信用板块的性价比再次凸显,调整之后提前布局2025年或是较优选择,另一方面,稳增长政策等落地离不开综合利率下降的配合,央行降准降息的宽货币组合拳打开最后还是利率下限,信用利率的下降态势仍可期待,“从幅度上来看,信用利差调整至45~50BP后,信用债配置吸引力或再次显现”。

此外,随着信用债调整,不少业内人士认为信用债收益率将再次具备配置价值,银行理财产品的收益率也将具备吸引力。

不过,华东一位公募基金人士对记者表示,需注意的是,本轮信用利差走阔短期内可能不会结束。

(文章来源:第一财经)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。