周末刷屏!市场机会可能走向结构化 A股三大主线出列!

图片来源于网络,如有侵权,请联系删除

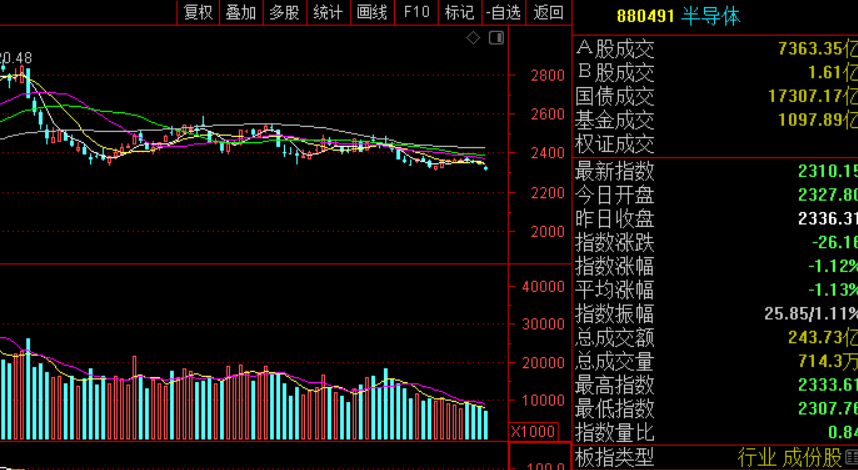

市场机会可能正由系统化走向结构化!

10月12日国新办举行新闻发布会,财政部围绕稳增长、扩内需、化风险,介绍近期将陆续推出一揽子有针对性的增量政策举措。有专业人士认为,此次会议提及的部分政策方向虽是“意料之中”,但官方积极表态实属“预期之外”。

图片来源于网络,如有侵权,请联系删除

分析认为,此次发布会对于权益资产利好可能超出预期,若后续财政刺激落地,将提升风险偏好,提振市场信心。然而,从上周六利率债的走势来看,银行间30年期国债收益率最终下降了0.5BP,10年期则上涨了0.15BP,这意味着市场对于此次发布的分歧依然是存在的。

图片来源于网络,如有侵权,请联系删除

不过,无论如何,短期的结构性机会大概率亦由此次发布会诞生。从目前的情况看,三大主线已经“出列”:一是,AMC化债概念股已经在朋友圈被“吹爆”,大概率将是周一市场的主流品种;二是,地产股和银行股明显受益;三是,中国平安这类公司,之前的股价受固定资产投资拖累,如今存在一定概率出现阶段性修复。

预期之外

对于此次新闻发布,股市最关心并不是意料之中的信息,而是意料之外的变量。

民生证券表示,围绕着市场最关心的规模相关的问题,财政部在多个回答中给出了有“力度”的暗示。比如在词频上,有7次提到“较大”,4次提到“赤字”,4次提到“举债”。这从近年来财政部召开的发布会来看是非同寻常的。因此预计本轮的增量政策是一个多年较大规模的计划,在节奏和规模上都不会“落后于曲线”。“3%赤字率红线”很可能成为过去时,给了未来财政发力的想象空间。

民生证券提到,近年来除了疫情这样的重大突发公共卫生事件,即便中美贸易争端期间中国的赤字率也未曾突破过3%。但在此次发布会上,蓝部长不止一次提到“中央财政在举债和提升赤字方面是有较大空间的”,可见未来中央政府的加杠杆决心。而从财政部下一步工作的部署来看,“改善居民收入预期,激发消费潜能”排在了“带动有效投资,扩大国内需求”之前,可见结构上未来的增量空间正在优化调整。

银河证券则认为,针对地方政府债务问题,实施近年来最大力度化债政策:蓝佛安部长提出四项已经进入程序的重磅政策中,地方隐性债务化解是首位工作。会议提出要大力支持地方化解政府债务风险,较大规模增加债务额度。关于具体化债规模,本次会议没有公布具体规模,恰恰说明本次化债规模可能较大,非存量限额可以解决,因此需要全国人大常委会审议新增政府债限额(实际上9月人大常委会已经首次审议了地方政府债务报告,目前应该已经进入审批阶段)。

此外,地产方面也有重磅。叠加运用地方政府专项债、税收等政策支持房地产止跌回稳。本次会议提及四项重磅政策:一是重启“土储专项债”用于闲置土地收购,缓解地方政府和房地产企业现金流压力;二是专项债券资金收购存量商品房,这是继前期地产“5·17”新政后,房地产供给端的又一重磅政策;三是用好保障性安居工程补助资金,之前主要用于新建保障房,未来将更多用于支持消化存量房。四是及时优化、完善相关的税收政策,目前正在抓紧研究,明确与取消普通住宅和非普通住宅标准相衔接的增值税和土地增值税政策。

值得一提的是,中国政府网官微也以《近年来力度最大!财政部:拟一次性增加较大规模债务限额》为题进行了报道。市场普遍认为,这种表述是一次非常好的预期管理。

三大主线

对于此次发布会的解读,大多研究机构都比较正面。而从整个A股市场来看,近期也形成了其自身节奏。10月11日,市场似乎反应的就是“周六并没有惊喜”。然而,从整个新闻发布会的感观来看,可以加分的地方却很多,这些就是超预期的部分。从以往的规律来看,股票市场大概率也会对此进行炒作。

首先,被资本市场热议的就是化债概念股(AMC)。据华西证券的数据,截至今年6月,我国AMC行业已形成了5家全国性、59家地方性、5家AIC和N家非持牌机构的市场格局。行业上游是银行、非银金融机构和非金融企业。2023年末银行业金融机构整体不良贷款余额3.95万亿元。非银金融机构不良预计仍有6000亿元以上,信托风险事件仍在持续。非金融机构不良主要为企业逾期或可能发生逾期的应收账款、其他应收款等,是地方AMC重要业务来源。在此次发布会之后,投资圈已经对AMC概念股进行了收集整理,估计这些股票将是周一重点进攻的方向。

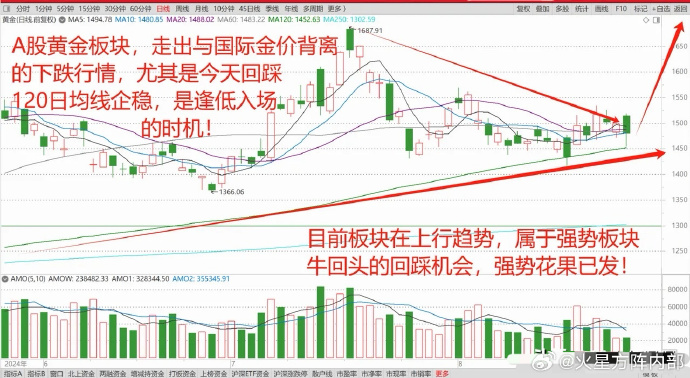

其次,房地产股和银行股显著受益。一是这个周末,地产出现了较强的回暖信号。深圳又现日光盘,在10月13日午后开盘,经三个半小时,深圳市龙华区深业上城学府售罄,本批房源销售总金额约26亿元。根据前期备案信息,该楼盘单价为7.21万元/平方米至8.51万元/平方米。二是此次发布会上,有关于地产的明确利好,比如重启“土储专项债”用于闲置土地收购,资金未来将更多用于支持消化存量房等。银行方面,则是受益于资产质量上升和特别国债补充资本金等利好。

第三,中国平安这类公司之前股价受固定资产投资拖累,也有阶段性修复估值的可能性。同时,由于化债的预期给得比较充足,对城投债的风险偏好可能会快速提升,这无论是对于持有城投债的投资人还是公司来说都是利好。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。